آیا سیاستگذار برنامه مشخصی برای ثبات قیمتها دارد؟

۶ تاکتیک جدید مهار تورم

نصر: بررسیها نشان میدهد تاکتیکهای پولی برای مهار تورم فعال شده است. تنظیم نرخ بهره در بازار بین بانکی و عملیات بازار باز متناسب با شرایط اقتصادی، کنترل تسهیلاتدهی و ترازنامه بانکها متناسب با وضعیت سلامت بانکها، کاهش اضافه برداشتبانکها و تنظیم حجم ریپو، برخی از تاکتیکهای بهکارگرفتهشده برای کنترل رشد نقدینگی و مهار تورم است. نکته قابل توجه این است که سیاستگذار پولی نظیر بانکهای مرکزی دنیا باید برنامه خود را برای فعالان اقتصادی به شکل شفاف توضیح دهد و هدفگذاری تورم را تشریح کند.

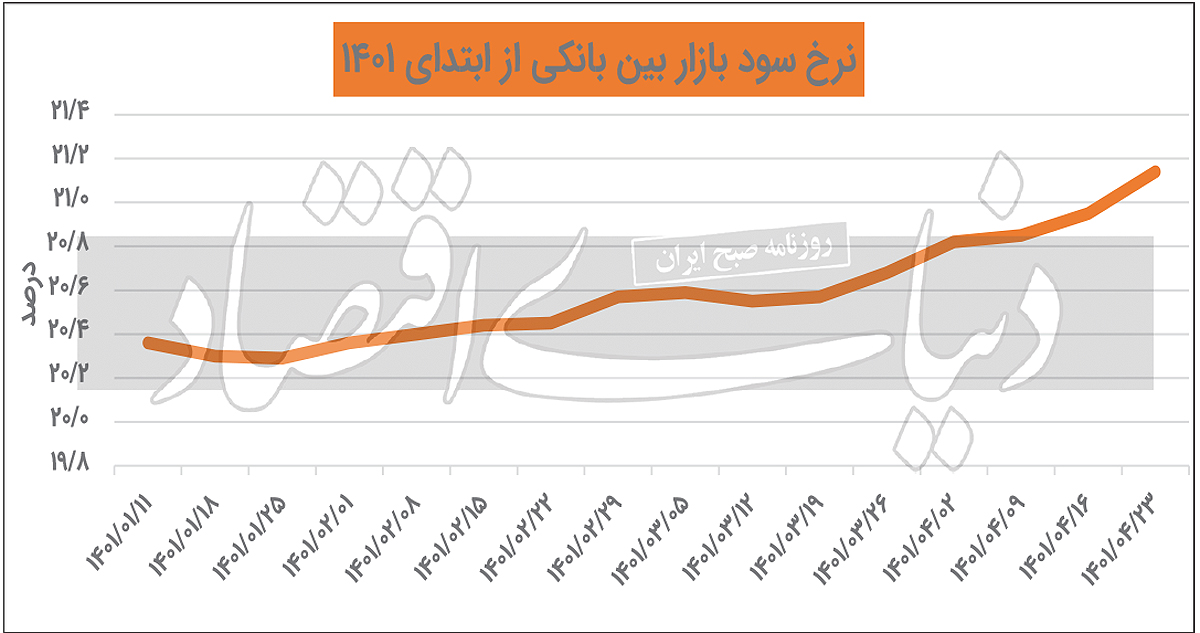

به گزارش نصر، افزایش نرخ بهره در بازار بین بانکی، تا سطح 5/ 21درصد، کاهش اضافه برداشت بین بانکها، کنترل ترازنامه بانکها و مدیریت تسهیلاتدهی و افت حجم ریپو نشان میدهد سیاستگذار پولی مجموعهای از تاکتیکها برای مهار رشد نقدینگی به کار گرفته است.با وجود این اقدامات که میتواند مثبت ارزیابی شود اما بانک مرکزی این بسته پولی خود را بهطور شفاف برای فعالان اقتصادی توضیح نداده است. این در حالی است که کشورهایی نظیر روسیه و آمریکا، سیاست پولی مهار تورم را برای فعالان اقتصادی مشخص و شفاف توضیح میدهند.

با بررسی تحولات اقتصاد کلان از ابتدای سال 1401 و سیاستهایی که توسط بانکمرکزی به اجرا درآمده است، میتوان دریافت که عمده تلاشهای بانک مرکزی برای کنترل میزان نقدینگی و تورم ناشی از آن است. تجزیه و تحلیل اقدامات بانک مرکزی نشان میدهد که این نهاد سیاستگذاری درمجموع 6 اقدام اصلی را برای رسیدن به این مهم در سال 1401 مدنظر قرارداده است.

کاهش نرخ پذیرش اوراق

اولین اقدام از مجموع این 6 اقدام، کاهش نرخ پذیرش اوراق از طرف بانک مرکزی بود. بانکها برای تامین منابع، اوراقی را به بانک مرکزی عرضه میکنند تا بانک مرکزی با خرید این اوراق با نرخ سودی مشخص، منابع موردنیاز آنها را تامین کند. آمارها نشان میدهد که میزان پذیرش این اوراق توسط بانک مرکزی در سه هفته اخیر نزولی بوده و به 67درصد رسیده است. این موضوع نشان میدهد که برای کنترل نقدینگی، تزریق منابع توسط بانک مرکزی کاهش یافته است. به بیان دیگر، بانک مرکزی همه تقاضاهای وثیقهگذاری را برای دریافت منابع قبول نمیکند.

مدیریت با عملیات بازار باز

اقدام دوم بانک مرکزی، افزایش نرخ سود عملیات بازار باز از زمان راهاندازی این بازار بود به طوری که این نرخ در آخرین اطلاعیه بانکمرکزی به 91/ 20درصد رسید. در نتیجه این اقدام و به عنوان اقدام سوم، مانده ریپو کاهش یافته و به زیر 60هزار میلیارد تومان رسید. این امر میتواند نشان از کاهش استقراض بانکها از بانک مرکزی و حرکت بانکها به سمت تامین منابع از طریق عملیات بازار باز و متعاقب آن کاهش سرعت خلق نقدینگی باشد چراکه با توجه به رفتار مالی دولت در سالجاری که منجر به افزایش منابع در بازار بین بانکی شده است رجوع بانکها به استفاده از منابع بانک مرکزی کاهش یافته است.

کاهش ارزش سفارشهای پذیرفته شده (توافق بازخرید) و رسیدن آن به مقدار کمتر از 60هزار میلیارد تومان میتواند نشان از کاهش اضافه برداشت بانکها در این زمینه تلقی شود. چرا که بانک مرکزی اخیرا سختگیریهایی را در زمینه کنترل نقدینگی و کنترل رشد مقداری ترازنامهها داشته است و در همان حال اضافه برداشت مشروط به اخذ وثیقه از بانکها شده است.

رکوردزنی بیسابقه نرخ سود بینبانکی

اقدام بعدی بانکمرکزی که شاید بتوان گفت که مهمترین اقدام در راستای کنترل نقدینگی بوده است، رسیدن نرخ سود سیاستی در بازار بین بانکی به بالای 20درصد است. این نرخ از چهارم آذر سال قبل به سطح 21درصدی ورود کرده بود ولی از نیمه دی ماه کاهشی شد و به سطح 20درصدی بازگشت. نرخ سود بینبانکی در 6 هفته گذشته روندی صعودی داشته است و طبق اعلام بانک مرکزی در 23 تیرماه 1401، به عدد 14/ 21درصد رسید. اتفاقی که با بررسی روند تغییرات نرخ سود در هفتههای اخیر، دور از انتظار نبود و با ثبت این رکورد به بالاترین میزان خود در 17 ماه اخیر رسید. افزایش نرخ بهره بینبانکی حکایت از آن دارد که همچنان عطش منابع مالی بسیار بالاست.

ازآنجا که این نرخ متناسب با عرضه و تقاضا تعیین میشود، این افزایش نرخ حکایت از آن دارد که تقاضای منابع بانکها درحال افزایش است. این افزایش تقاضا خود حاکی از افزایش انتظارات تورمی است. هنگامیکه بانکها اقدام به تامین منابع از طریق بازار بینبانکی میکنند، با وجود افزایش نرخ بهره بین بانکی، قیمت تمامشده تامین منابع برای بانکها افزایش مییابد بنابراین منطقی است که بانکها بخواهند از طریق بازار سپرده و تسهیلات به تامین منابع بپردازند اما بانکها همچنان از طریق بازار بین بانکی هم به تامین منابع مالی مورد نیاز خود اقدام میکنند چراکه با کمبود منابع مالی مواجهند و ناچارند که از این طریق به تامین مالی بپردازند. نکته مهم این است که تغییر نرخ سود بین بانکی منشأ و نقطه آغازین تغییر نرخها در کل اقتصاد است.

اوراق در بازار بدهی و سهام در بازار سهام سریعتر به این تغییر نرخ واکنش نشان میدهند چراکه خرید و فروش آنها آزادانه توسط بسیاری از مشارکتکنندگان بازار سرمایه و بدهی انجام میشود. این یعنی سرایت نرخ بازار بینبانکی به این دو بازار به راحتی انجام میشود. اما سرایت نرخ بهره بینبانکی به شبکه بانکی به صورت نرخ سود و تسهیلات به سختی اتفاق میافتد چراکه بانکها ملزم به رعایت مصوبات بانک مرکزی هستند و بانک مرکزی برای سپردههای بانکی سقف نرخ سود تعیین کرده است.

کنترل اضافه برداشتها

اقدام پنجم بانک مرکزی، توجه و نظارت ویژه بر بانکها برای کنترل اضافه برداشتها بوده است. بانک مرکزی مستقیما با نامهنگاری با مدیران عامل بانکهای کشور نسبت به اضافه برداشتها هشدار داده است. به نظر میرسد بانک مرکزی با جدیت این موضوع را دنبال میکند به طوری که اخیرا برخی از بانکهای متخلف را به دلیل تخطی از این موضوع احضار و توبیخ کرده است.

اخیرا نیز مصوبهای تحت عنوان نظارت بر ترازنامه بانکها را ابلاغ کرد که بر اساس آن میزان مجاز برای رشد داراییهای مشمول (مجموع تمام اقلام دارایی بالای خط ترازنامه به استثنای وجوه نقد، سپردهها نزد بانک مرکزی و اوراق بدهی منتشره خزانهداری کل کشور) بانکهای تخصصی دولتی را حداکثر معادل 5/ 2درصد در هر ماه و برای سایر بانکها و موسسات اعتباری حداکثر معادل ۲درصد در هر ماه تعیین کرده است. کارشناسان اقتصادی استدلال میکنند که سیاست کنترل مقداری ترازنامه بانک مرکزی مبتنی بر محدودیت ترازنامه بانکها میتواند جلوی افزایش ابعاد ناترازی شبکه بانکی را در کوتاهمدت بگیرد.

نظارت جدی بر تسهیلاتدهی

اقدام ششم بانک مرکزی در خصوص سختگیری در اعطای تسهیلات و بهخصوص اعطای تسهیلات خرد بوده است. بانکها برای دادن تسهیلات به منابع مالی نیاز دارند و با توجه به اینکه اکثر بانکها دچار کسری منابع هستند، یکی از راههای جبران این کسری برای اعطای تسهیلات، استقراض از بانکمرکزی است. این استقراض میتواند به خودی خود باعث افزایش نقدینگی و مشکلات پیرامونش شود. بانک مرکزی برای اینکه این مشکل ایجاد نشود، بانکها را ملزم کرده که برای دادن تسهیلات سختگیرانهتر عمل کنند تا برای تامین مالی به مشکل بر نخورند. این سختگیریها برای وامهای خرد بسیار بیشتر است.

سیاست انقباضی؛ آری یا نه؟

عدهای از تحلیلگران اقتصادی و کارشناسان بازار سرمایه معتقدند که برخی از اقدامات انجام شده توسط بانک مرکزی در راستای کنترل نقدینگی نظیر افزایش نرخ سود در بازار بین بانکی، باعث آسیب به سایر بازارها شده و نشاندهنده این است که بانک مرکزی سیاستها پولی انقباضی را در اولویت قرار داده است. اما این استدلال نمیتواند کاملا صحیح باشد؛ چراکه با وجود تورم حدود 50درصدی و تورم ماهانه 12درصدی، افزایش 1/ 0 واحددرصدی نرخ سود بین بانکی و رسیدن آن به نرخ 14/ 21درصدی نمیتواند نشاندهنده سیاست پولی انقباضی بانک مرکزی باشد.

استراتژی پولی برای مهار تورم چیست؟

با وجود این اقدامات که برخلاف استراتژی گذشته بوده و میتواند بر کاهش خلق پول موثر باشد اما یکی از نقدها به بانک مرکزی، عدمشفافسازی و اطلاعرسانی جامع درخصوص نحوه اجرای سیاستهای کنترل نقدینگی است. در ماههای اخیر با توجه به شرایط ویژه اقتصاد جهانی، بانکهای مرکزی کشورهای مختلف مانند روسیه یا کشورهای اروپایی برای کنترل تورم و حفظ ارزش پول ملی خود، سیاستهای مشخصی نظیر افزایش نرخ بهره را اجرا کردند.

این بانکهای مرکزی از ابتدا به صورت شفاف، استراتژیها و نقشه راه خود را اعلام کردند. اما در شرایطی که اقتصاد ایران با تورم بالا، دست و پنجه نرم میکند، به نظر میرسد که تاکتیکهای کنونی، در قالب یک برنامه شفاف برای فعالان اقتصادی تشریح نمیشود و به نظر میرسد که بانک مرکزی ایران به صورت چراغ خاموش سیاستهای پولی خود را اجرا میکند. این اتفاق میتواند به دلیل حاشیهسازی برخی از فعالان سایر بازارهای دارایی باشد. اما علت هرچه که هست، بهتر است که بانک مرکزی با اطلاعرسانی عمومی و شفافیت کامل، سیاستهای خود را برای کنترل نقدینگی اعلام کند.

انتهای پیام/

روزنامه دنیای اقتصاد

روزنامه دنیای اقتصاد