بورس در بازدهی منفی تیرماه دوم شد

خزان بازارها در تابستان

1401/05/01 - 16:43 - کد خبر: 69278

نصر: پرونده بازار داراییها در ماه نخست تابستان بسته شد. آغاز فصل گرم سال اما با انجماد بازارها و بازدهی منفی غالب گزینههای سرمایهگذاری پایان یافت و بازار سهام پس از سکه با بیشترین افت ماهانه مواجه شد و از این منظر در مقام دوم قرار گرفت. دلار اما تقریبا بدون تغییر باقی ماند.

به گزارش نصر، با این حال کارشناسان معتقدند سیگنال مثبت ارسال شده از سوی شرکتها در عملکرد فصل نخست و ایجاد انگیزههای بنیادی قوی میتواند بار دیگر به تقویت تقاضا و بازگشت رونق به تالار شیشهای منتهی شود.

بورسبازان در حالی چهارمینماه سالجاری را پشتسر گذاشتند که برآیند معاملاتی تیرماه از بازگشت به عقب نماگرهای اصلی بورس اوراقبهادار تهران حکایت داشت. ماهی که در آن ابرکانال 5/ 1میلیون واحد واگذار شد و سهامداران خرد نیز برای دوازدهمینماه متوالی به خروج سرمایههای خود از گردونه معاملات سهام ادامه دادند. به روایت آمار دماسنج اصلی تالار شیشهای سعادتآباد در یکماه گذشته 4/ 4درصد افت را تجربه کرد که بیشترین افت در مقیاس ماهانه از آذر 1400 تاکنون را حکایت میکرد، ضمن آنکه دومین افت متوالی شاخصکل نیز در مقیاس ماهانه و بزرگترین عقبنشینی ماهانه در سالجاری رقم خورد.

عقبنشینی قابلملاحظه سرمایهگذاران از جریان دادوستدها در حالی رقم خورد که سایر بازارهای مالی نیز وضعیت چندان موردقبولی نداشتند و به واسطه فضای انتظاری بهوجود آمده در اقتصاد ایران، با افت قیمت مواجه شدند. در این میان سکه بیشترین افت ماهانه را به میزان 52/ 4درصد تجربه کرد و پس از آن نوبت به بورس با کاهش 4/ 4درصدی میانگین قیمت سهام رسید. دلار اما ماهی تقریبا آرام را پشتسر گذاشت و 16/ 0درصد از ارزش خود را از دست داد.

همزمان با ثبت رکوردهای کاهشی در اولین ماه تابستان، میل به خروج نقدینگی نیز به وضوح مشاهده میشود. به باور برخی از کارشناسان طی بیش از 23ماه گذشته (مرداد 1399 تاکنون) به اعتماد سرمایهگذاران خدشه بزرگی واردشده است و دولت جدید هم برخلاف وعدهها که ساماندهی بورس را در اولویت کاری خود عنوان میکرد هیچگونه حمایتی (در اینجا منظور از حمایت؛ عدممداخله در پروسه قیمتگذاری، عدماعمال سیاستهای خلقالساعه و بدونکارشناسی، ممانعت از ایجاد رانت، تقویت سبدگردانها حداقل در صندوقهای دارایکم و پالایش و...) را بهعمل نیاورد، از اینرو یکی از مهمترین رکوردهای کاهشی که در تیرماه سال1401 ثبت شد، متوجه رفتار سرمایهگذاران بود. چهارمینماه سال در واقع دوازدهمینماه متوالی برای خروج سرمایه حقیقی از بخش مولد اقتصاد بود. این موضوع هم در جای خود گواهی است بر تنومندشدن درخت بیاعتمادی در بورس تهران که بخش مهمی از شکلگیری آن به واسطه سیاستگذاریهای غلط داخلی شکلگرفته است.

ماه پرخبر بازارهای جهانی

رویدادهای مرتبط با اقتصاد جهانی را میتوان یکی دیگر از عوامل مهم در تشدید موج نزولی تیرماه بازار سهام معرفی کرد. در حالی نرخ تورم ایالاتمتحده آمریکا رکوردهای جدیدی را به ثبت رسانده است (نرخ تورم سالانه این کشور به 1/ 9درصد افزایش یافت) که سایر بازارهای مالی جهان هم تحتتاثیر این مهم قرار گرفتهاند، بهطوریکه بانکهای مرکزی در اغلب کشورها به دلیل شکلگیری تورم جهانی اقدامات مشابهی را همانند آمریکا در دستور کار خود قرار دادهاند. فدرالرزرو در روزهای پایانی خردادماه به یکباره نرخ بهره را 75/ 0درصد افزایش داد، اقدامی جدی که طی دهههای متوالی تا به این اندازه تجربه نشده بود. در اواخرماه گذشته نیز اتحادیه اروپا نرخ بهره را 5/ 0درصد افزایش داد و احتمال تشدید سیاستهای انقباضی نیز در اقتصادهای مطرح دنیا وجود دارد. در ماه گذشته بازارهای جهانی اعم از کامودیتیها تحتتاثیر سیاست اخیر فد آمریکا قرار داشتند، بهطوری که اغلب کالاهای اساسی با افت محسوس ارزش خود در جریان معاملات همراه بودند.

نفت و مس را میتوان کالاهایی استراتژیک در دنیا محسوب کرد که هر دو بهعنوان پیشتازان بازارهای کالایی جهانی همانند مقیاسی حساس و نبض قیمتی سایر کامودیتیها درنظر گرفته میشوند که حداقل در ماه گذشته بخش عمدهای از ارزش خود را از دست دادهاند. این موضوع بهانهای شد تا بورس ایران نیز که تقریبا 70درصد از نمادهای معاملاتی آن کامودیتیمحور هستند با تشدید ریزش قیمتی همراه شده و افت به مراتب بیشتری را نسبت به ماههای گذشته به ثبت برساند.

ریسکهای داخلی بورس تهران

البته ریزش فقط متوجه صنایع بزرگ و غالبا صادراتمحور بورس تهران نبود، بلکه این موج به سایرین اعم از صنایع ریالی بازار سهام کشور هم سرایت کرد، بهطوری که برآیند معاملاتی شاخصهم وزن که از تمام نمادهای معاملاتی به یک میزان اثر میپذیرد درماه گذشته 65/ 4درصد افت کرد. این پارامتر که به باور فعالان بازار سهام متر و معیار مناسبتری نسبت به شاخصکل بورس تهران درنظر گرفته میشود، عملکردی مشابه نماگر اصلی داشت. در سالجاری این دومین ماهی است که شاخص هموزن هم با افت بازدهی همراه میشود.

فراز و فرود قیمت سهام شرکتها در ماه گذشته تحتتاثیر عوامل داخلی و خارجی بود. هراس از قطعی برق صنایع در فصل گرم سالمستقیما قلب سودآوری صنایع و شرکتها را نشانه گرفت؛ هر چند تا به اینجای کار خطر چندانی در اینخصوص شرکتها را تهدید نکرد اما احتمال تجربه شرایط مشابه سالگذشته همچنان وجود دارد. این موضوع که در فصل سرما هم در قالب قطع گاز صنایع خودنمایی میکند، دقیقا حاشیه سود شرکتها را تهدید میکند. این چالش بزرگ دقیقا پیشروی سرمایهگذاران است. با توجه به وضعیت تورم افسارگسیخته در سطح جامعه بهجای اینکه سیاستگذار تسهیلکننده ورود سرمایه به صنایع و شرکتها باشد با تدبیر ویژه خود (قطعی برق و گاز صنایع) همانند سد مسیر فعالیت شرکتها را مسدود میکند.

کوچ بورسبازان؟

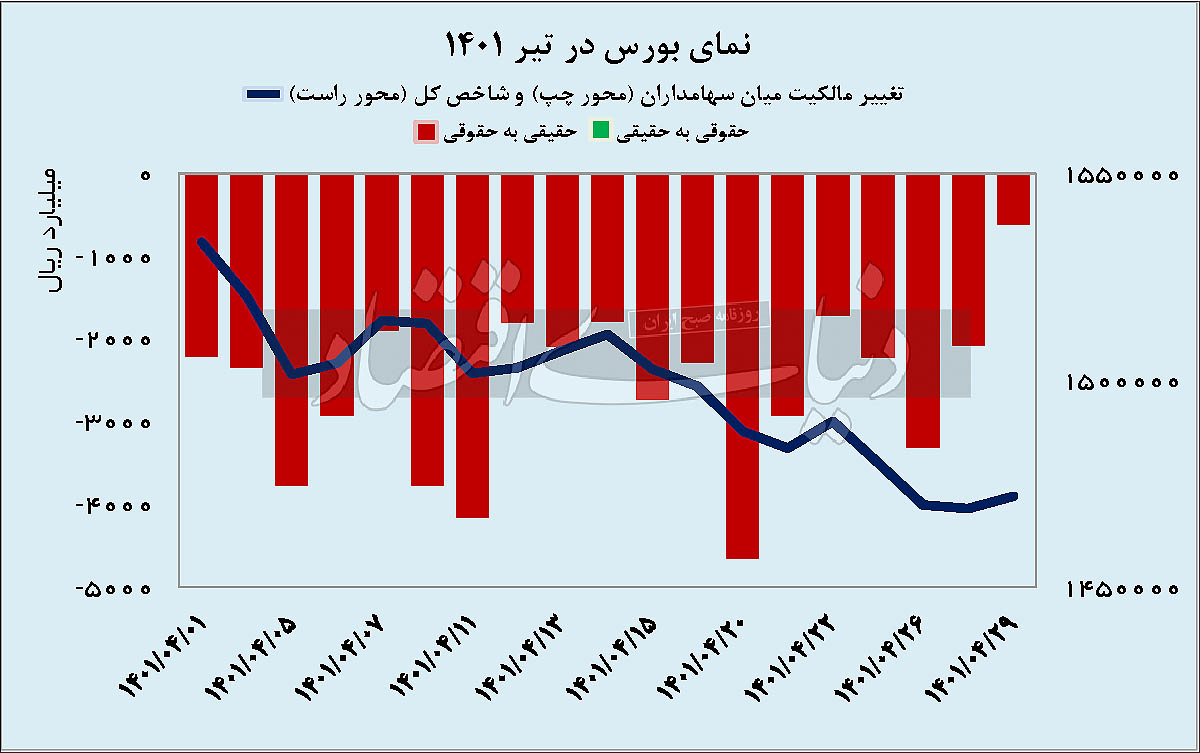

بهطور معمول در چنین شرایطی برخی از سرمایهگذاران عطای بازار سرمایه را به لقایش میبخشند و با ضرر و زیان از گردونه معاملاتی بازار سهام خارج میشوند. در شرایطی که کریپتوکارنسیها نیز با نوسانات منفی و افت ارزش خود مواجه هستند، غالبا بازارهای غیرمولد داخلی انتخاب سرمایه خارجشده از بازار سهام خواهد بود. بررسی وضعیت تغییر مالکیت در ماه سپریشده از جابهجایی 4هزار و 931میلیارد تومانی حکایت دارد. رقمی که به وضوح نشان میدهد مالکیت این میزان از سهام از سبد سرمایهگذاری حقیقیها به پرتفوی حقوقیهای بازار سهام منتقل شده است.

به باور برخی از کارشناسان بازار سرمایه حقوقیهای بورس در حال چینش پرتفوی متشکل از سهام ریالی و دلاری هستند. هر چند پیشتر به دوازدهمینماه متوالی خروج سرمایه حقیقی از بورس تهران اشاره شد، اما در 4ماه ابتدایی سال1401 بیشترین جابهجایی سهام از سبد سهامدار خرد به پرتفوی سهامدار نهادی صورت گرفت و در خردادماه گذشته نیز به میزان 6هزار و 632 میلیاردتومان سهام بین این دو بازیگر جابهجا شد.

کارنامه ثلث نخست بازارها

در صورتیکه یک نگاه مقایسهای بین بازار سرمایه با سایر بازارهای مالی داشته باشیم درمییابیم که بورس تهران از ابتدای شروع معاملات سال1401 تاکنون موفق به کسب بازدهی 43/ 7درصدی شده است. سکه و دلار که 2رقیب بورس در فضای سرمایهگذاری کشور محسوب میشوند اما وضعیت به مراتب متفاوتتری را تجربه کردهاند، بهطوری که سکه 8/ 20درصد و اسکناس آمریکایی حدود 21درصد بازدهی کسب کردهاند. بدین ترتیب بورس با فاصله معناداری رتبه سوم را طی 4ماه نخست سال به جهت کسب بازدهی به خود اختصاص داده است.

تحولات مهم تیرماه

یکی از موضوعات حائزاهمیت درماه گذشته رفت و آمدهای دیپلماتیک و سفر جوزپ بورل نماینده اتحادیه اروپا به تهران بود که امیدواری در حوزه دستیابی به توافق را بین ایران و قدرتهای جهانی افزایش داد. در ادامه با مشخصشدن نتیجه مذاکرات دوحه، معاملهگران بازار سهام به استقبال اخبار مثبت احتمالی آتی در گروههایی نظیر خودرو، بانک و حملونقل رفتند و تا حدودی این مهم را پیشخور کردند.

دستاورد مذاکرات دوحه اما برای هر دو طرف تقریبا هیچ بود. بازار سهام نیز به این رویداد واکنش دوچندان منفی از خود نشان داد و با چنددرصد ریزش طی روزهای متوالی همراه شد، درحالیکه به واسطه جنگ میان روسیه و اوکراین، غربیها تحریم روسیه را در دستور کار خود قرار دادند و روسیه نیز متعاقبا صادرات نفت خود را به این کشورها محدود کرد، اکنون مشاهده میشود که دنیا با چالش نفت مواجه است. بهتازگی نیز بایدن رئیسجمهور ایالاتمتحده در راستای تامین منابع انرژی و ایجاد ائتلاف علیه ایران به عربستان سفر کرد که تقریبا برای او و متحدانش دستاوردی بههمراه نداشت و بهخصوص در حوزه ایجاد ائتلاف علیه ایران، با شکست مواجه شد.

این موضوع به تنهایی میتواند وضعیت نامساعد انرژی در بازارهای جهانی را به تصویر بکشد با این حال در صورتیکه ایران به حصول توافق در بعد سیاست خارجه دستیابد و بهعبارتی برنامه جامع اقدام مشترک مجددا احیا شود، ایران میتواند جایگزین روسیه در بازارهای جهانی شود. دیگر رویداد حائزاهمیت در بازارهای مالی به تغییر روند کامودیتیها بازمیگردد، درحالیکه مدتها کالاهای اساسی در بازارهای جهانی در مدار نزول با افت ارزش خود مواجه بودند اما در روزهای پایانی تیرماه این روند تغییر پیدا کرد، جاییکه کالاییها تا حدودی نسبت به وضعیت پیشرو در حوزه نرخ بهره با آسودگی خیال همراه شدند. هر چند این مهم موجب شد تا ریزش سنگین کامودیتیها در بازارهای جهانی متوقف شود اما در عین حال نمیتوان مجددا به بازگشت کالاییها به مدار نزول وزن نداد، زیرا همچنان احتمال افزایش نرخ بهره از سوی بانکهای مرکزی دنیا وجود دارد که این مهم در جای خود میتواند در تغییر مسیر کالاییها تاثیرگذار باشد. درماه گذشته نرخ نیما پس از مدتها نوسان وارد کانال 26هزارتومان شد، اما تقریبا همچنان با نرخ ارز در بازار آزاد شکاف حدود 20درصدی را نشان میدهد. در اواسطماه گذشته این فاصله حتی از 30درصد نیز فراتر رفته بود. به گمان صاحبنظران بازار سرمایه در صورتیکه نرخ بهره آمریکا مجددا افزایش محسوسی را تجربه کند و همزمان برجام هم به نتیجهای نرسد، افت قیمت کالاییها در بازارهای جهانی در کنار افزایش نرخ دلار محتمل خواهد بود.

درماه گذشته جلسهای در شورایعالی بورس برگزار شد. وزیر صمت که مدتها مانع عرضه خودرو در بورسکالای ایران بود پس از انتقادها از عملکرد وی در حوزه خودرو که زمینه افزایش رانت برای عدهای را فراهم ساخته بود در یک حرکت رو به جلو موافقت خود را با عرضه خودرو در بخش شفاف اقتصادی اعلام کرد.

مذاکرات ولادیمیر پوتین رئیسجمهور روسیه و رجبطیب اردوغان رئیسجمهور ترکیه با مقامات کشور در تهران با محوریت سوریه نیز در واپسین روزهای تیرماه برگزار شد که بازار سرمایه واکنش چندانی به این رویداد از خود نشان نداد.

در ماهی که گذشت سرمایهگذاران در انتظار افزایش دامنهنوسان بودند، درحالیکه سازمان بورس وظیفه بازگشایی دامنهنوسان را به بورسها محول کرده بود اما اخباری پیرامون زمان و چگونگی آن حداقل از سوی شرکت بورس تهران به بازار مخابره نشد و همچنان سرمایهگذاران با قانون زائد معاملاتی دست و پنجه نرم کردند.

بنابراین نخستینماه از فصل تابستان در حالی به پایان رسید که سرمایهگذاران ملزم بودند در بازه مثبت و منفی 6درصد حول منگنه بورس به دادوستدهای خود بپردازند. از طرفی حجم مبنا نیز همانند گذشته بدون تغییر ماند و هیچگونه چشماندازی پیرامون تحول احتمالی آن برای آینده از سوی سیاستگذار بورس ترسیم نشد.

به هر حال بازدهی شاخصکل بورس اوراقبهادار تهران از ابتدای سال (ثلث نخست) به رقم 44/ 7درصدی رسید و شاخصکل هموزن در این بازه زمانی 34/ 15درصد بازدهی کسب کرد. خالص خروج پول حقیقی از ابتدای سالنیز به رقم 13هزار و 409 میلیاردتومان رسید که این رقم میتواند در صورت تزریق به سایر بازارهای مالی به تشدید انتظارات تورمی در سطح جامعه منجر شود.

افزایش نرخ بهره بینبانکی به رقمی بیش از 21درصد که بهتازگی رویداده در واقع دستورالعملی از سوی بانک مرکزی است که بهتازگی ابلاغ شده است و میتواند به فروکشکردن حجم پول از سطح جامعه کمک شایانی داشته باشد.

هر چند در تعاریف، بخش بانکی مقابل بورس قرار دارد و افزایش نرخ بهره به ضرر سرمایهگذاران بورسی در نظر گرفته میشود اما در مواقع حساس برای عبور از بحرانهای احتمالی با درنظر گرفتن میزان سطح نقدینگی و خلق پول در کشور این سیاست میتواند راهگشا باشد.

انتهای پیام/