بررسی اثر ریسکهای سیاسی و اقتصادی بر رفتار معامله گران؛ بورس و سکه چه واکنشی نشان دادند؟

فضای مهآلود بازارهای جهان

1401/04/16 - 16:14 - کد خبر: 67913

نصر: بازارهای جهانی در هوای مهآلود قدم میگذارند. پس از شیوع تورم جهانی، بانکهای مرکزی دنیا سیاست انقباضی را فعال کردند. حال پس از معضل تورم، احتمال وقوع رکود نیز اقتصادهای بزرگ را تهدید میکند.

به گزارش نصر، وقوع جنگ اوکراین و قیمت بالای انرژی در کنار احتمال ظهور دوباره کرونا دلایل دیگری هستند که احتمال وقوع رکود در اقتصادهای دنیا را تقویت میکند. با پررنگتر شدن احتمال وقوع رکود نشانههای آن در بازارهای جهانی قابل رؤیت است. سقوط قیمت نفت دربازارهای آتی به زیر صددلار در هر بشکه و کاهش قیمت طلا و ریزش سنگین بازارهای جهانی سهام از نشانههای این رکود است.

این روند در بعضی بازارهای داخلی نیز دیده میشود. ریزش سنگین قیمتها در بازارهای جهانی برای کالاهایی نظیر نفت و فلزات اساسی سبب شده است در بورس تهران نمادهای فعال در صنایع فولادی، مس، پتروشیمی و پالایشی با افزایش احتمال افت قیمت روبهرو شوند. با این حال با وجود کاهش قیمت طلای جهانی، این موضوع در قیمت سکه بازار داخل انعکاسی پیدا نکرد.

در حالی نگرانیها از افزایش نرخ تورم در اقتصادهای بزرگ جهان همچنان یکی از اصلیترین دغدغه سیاستگذاران است که احتمال ورود به رکود اقتصادی هر روز پررنگتر میشود. در شرایطی که جنگ روسیه و اوکراین قیمت انرژی در بازارهای جهانی را بهشدت بالابرده است، رشد اقتصادی اروپا بیش از پیش تهدید میشود. در شرق آسیا نیز افزایش رشد تعداد موارد ابتلا به کرونا و پیگیری سیاست کووید صفر از سوی حکومت چین نگرانیها بابت آینده اقتصاد جهان را افزایش داده است. افزایش نرخ بهره از سوی فدرالرزرو که با هدف کنترل تورم آمریکا صورت گرفته بود، روند عمده بازارهای جهانی را نزولی کرده است.

در حال حاضر سرمایهگذاران منتظر آن هستند تا براساس نشانههای قطعیتر تصمیمات خود را بگیرند. از همین رو در حال حاضر منتظر صورتجلسه تازهترین نشست فدرالرزرو هستند. به گزارش بلومبرگ، در حال حاضر احتمال وقوع رکود در آمریکا در سال2023 به بیش از 38درصد رسیده است و پیشبینیها از کاهش نرخ بهره در میانه سال2023 حکایت دارد. این چشمانداز موجب شده تا قیمت نفت در معاملات آتی خود به زیر 100 دلار سقوط کند.

نبرد تورم و نرخ بهره

با پایان یافتن نسبی بحران کرونا و بازگشایی اقتصادهای بزرگ جهان از اواسط سال 2021، جهان پس از چند دهه دوباره شاهد افزایش نرخ تورم بود. بر این اساس تورم آمریکا به سطحی بالاتر از 8درصد رسید که در چهل سال گذشته بیسابقه به حساب میآید. هراس از بالارفتن تورم و تغییر انتظارات تورمی موجب شد تا بانکهای مرکزی بزرگ جهان و در صدر همه آنها فدرالرزرو آمریکا به سیاستهای انقباضی روی بیاورند و نرخ بهره را افزایش دهند. به دنبال غالب شدن مواضع انقباضی در جهان بازارهای جهانی روندی نزولی به خود گرفتند. ریزش در بورسهای بزرگ جهان، کاهش سطح قیمت کامودیتیها و ریزش شدید بازار رمزارزها از آثار محسوس این سیاستهای انقباضی است.

رکود آمریکا در 2023

با این حال بالابردن نرخ بهره بیهزینه نیست با افزایش هزینه سرمایهگذاری در اقتصاد، رشد تولید اقتصادی را تحتتاثیر قرار میدهد و ریسک رکود را به دنبال دارد. وقوع رکود میتواند از دلایل مختلفی ناشی شود و بر متغیرهای مختلفی تاثیر بگذارد. اوجگیری دوباره پاندمی کرونا و کاهش قیمت نفت از عوامل و آثار جانبی رکود در اقتصاد جهان به شمار میرود. افزایش نرخ بهره باعث شده است بسیاری از معاملهگران چشم به نتایج جدیدترین نشستهای فدرالرزرو داشته باشند. افزایش نرخ بهره در آمریکا موجب شده است ریسک رکود بالا برود. بلومبرگ بر اساس نظرسنجیهایش اعلام کرده که احتمال وقوع رکود در اقتصاد آمریکا در سال2023 به بیش از 38درصد رسیده است. معاملهگران انتظار دارند تا این رکود موجب شود در میانه سال آینده میلادی فدرالرزرو مجبور شود برای مقابله با رکود نرخ بهره را کاهش دهد.

احتمال کاهش قیمت انرژی

دومین نشانه مهم احتمال وقوع رکود در جهان کاهش قیمت انرژی در بازارهای آتی است. پس از حمله روسیه به اوکراین در 24فوریه سال جاری قیمت انرژی در بازارهای جهانی افزایش چشمگیری را تجربه کرد. قیمت بالای نفت و گاز که خود یکی از عوامل محدودکننده رشد اقتصادی به شمار میآید، موجب شد تا اقتصاد اروپا با محدودیتهای تازهای مواجه شود. اما به نظر میرسد حالا که سایه رکود بر اقتصادهای جهان پررنگتر شده، این روند شکلی معکوس به خود گرفته است. کارشناسان براین باورند با افزایش ریسک رکود اقتصادی قیمت نفت به زیر صد دلار در هر بشکه سقوط خواهد کرد. براین اساس معاملات آتی نفت وستتگزاس اینترمدییت با 9درصد کاهش به زیر صد دلار رسیده است. تحلیلگران سیتیگروپ بر این باورند که در صورت وقوع رکود قیمت نفت میتواند تا 65 دلار در هر بشکه نیز کاهش پیدا کند. احتمال ورود اقتصاد چین به رکود نیز مزید برعلت شده تا انتظارات از قیمت نفت بیش از پیش کاهشی شود. عربستان سعودی نیز بهعنوان یکی از بزرگترین تولیدکنندگان نفت جهان در این شرایط تولید خود را افزایش داده است. با این حال در کوتاهمدت ریسک هایی وجود دارد که کاهش بیشتر قیمت نفت را با اما و اگر روبهرو میکند. اعتصابات اخیر در نروژ و اختلال در تولید نفت لیبی از جمله مهمترین ریسکهای کوتاهمدت در بازار نفت هستند.

تب اژدهای زرد با کرونا

احتمال بازگشت کووید سومین نشانه مهم از بازگشت اقتصاد جهان به رکود است. چین در هفتههای اخیر با شیوع دوباره ویروس کرونا مواجه شده و برای مقابله با بازگشت همهگیری کرونا به سیاست کووید صفر روی آورده است؛ سیاستی که دو شهر بزرگ این کشور یعنی پکن و شانگهای را وارد قرنطینه کرد. در دو روز گذشته، شانگهای شناسایی موارد ابتلا به کرونا با استفاده از آزمایشهای انبوه را در 9 منطقه آغاز کرد و تقاضا در یکی از بزرگترین کشورهای مصرفکننده نفت جهان را کاهش داد. چین بهعنوان دومین اقتصاد بزرگ جهان وزن بالایی در تعیین شاخصهای اقتصاد جهانی دارد. ورود چین به رکود میتواند روند ورود اقتصاد جهان به رکود را تسریع کند و با کاهش تقاضا این کشور برای مواد اولیه، بازار کامودیتیها ریزش قابل توجهی را تجربه کنند. به دنبال سیاستهای کووید صفر، بورس شانگهای روند نزولی به خود گرفته است.

بازارهای جهانی در سایه رکود

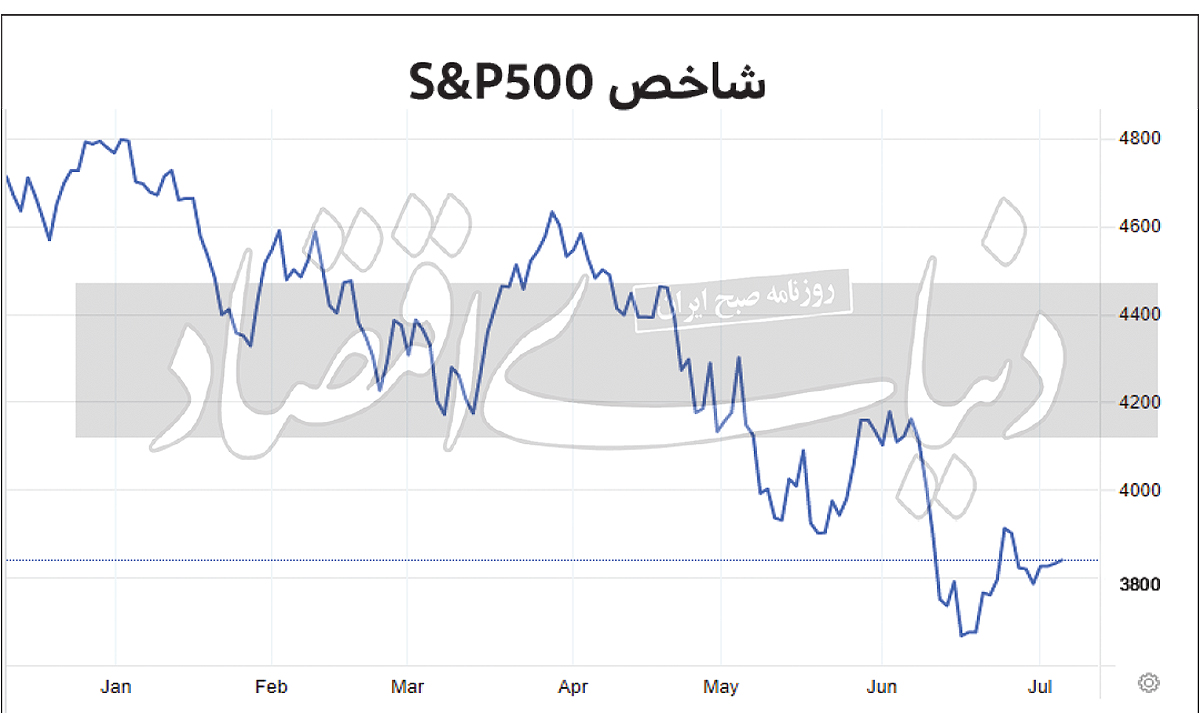

با وجود این به دنبال غالب شدن سیاستهای انقباضی در سرتاسر جهان روند بازارها نزولی است؛ اما روند نزولی به معنای رفتار یکسان بازارها نیست. درحالیکه شاخص اس اند پی و نزدک تغییر چندانی را در روزهای اخیر تجربه نکردهاند، اما شاخص Stoxx 600 اروپا شاهد رشد بود. در اروپا، ارزش سهام در روز چهارشنبه تقریبا 4/ 1درصد افزایش یافت و شرکتهای مسافرتی و سرگرمی بهترین عملکرد را به خود اختصاص دادند. در بازار بورس آمریکا نیز با وجود افزایشی بودن سهام شرکتهای تکنولوژیک، بخشهای انرژی، کامودیتی و صنعت با کاهش مواجه شدند. از سوی دیگر یورو با کاهشی 4/ 0درصدی در مقابل دلار به 02/ 1دلار رسید تا روند افزایشی دلار در برابر یورو همچنان ادامه داشته باشد. با افزایش احتمال وقوع رکود بازدهی اوراق بهره بلندمدت در اقتصادهای بزرگ جهان اندکی افزایش پیدا کرد. بر این اساس بازده اوراق دهساله خزانه در آمریکا به 81/ 2درصد رسید. بازدهی اوراق دهساله آلمان نیز با 05/ 0درصد افزایش به 23/ 1درصد رسید. در بریتانیا افزایش نرخ بازدهی اوراق ده ساله با 02/ 0درصد افزایش به سطح 07/ 2درصدی دست یافت.

چشمانداز مبهم 2023 برای بازارها

با اینکه تورم در سال2022 رکودهای تازهای از خود به جا گذاشت که در دهههای اخیر بیسابقه بود، اما بخشی از این تورم از اتفاقات خاص و شرایط سیاسی ویژهای ناشی میشد. یکی از اصلیترین موتورهای تورم در ماههای اخیر رشد قیمت نفت و مواد غذایی بوده است. بخش قابل توجهی از این افزایش به دنبال وقوع جنگ در اوکراین رخ داده است. پیشبینی میشود در صورت پایان جنگ یا افزایش سطح تولید نفت در سطح جهان و افزایش عرضه محصولات کشاورزی، تا حد زیادی تورم کشورهای صنعتی کاهش پیدا میکند. در این صورت میتوان توقع داشت که سیاستگذاران پولی در موضع انقباضی خود تجدیدنظر کنند. با این حال چشمانداز مبهم جنگ اوکراین و ریسکهایی مانند کاهش تولید میتواند تحقق این چشمانداز را دستخوش تغییراتی کند. مجموع تحولات نشان میدهد که چشمانداز بازارها، برای معاملهگران مشخص نباشد و بازارها در فاز ترس و رکود قرار گرفتهاند.

انتهای پیام/